La pandemia di Coronavirus ha riportato all’attenzione il tema dei paradisi fiscali in Europa quando il ministro degli Esteri italiano Luigi Di Maio ha proposto di dar maggior importanza nei negoziati UE al problema del “dumping fiscale” al fine di allentare la linea rigorista dell’Olanda, contraria al ricorso di obbligazioni comuni per fronteggiare la futura crisi economica. Inoltre, poiché è inevitabile che tale crisi generi un aumento del debito pubblico nei Paesi del continente, saranno necessarie maggiori entrate derivanti dal gettito fiscale; dalla lotta all’elusione e all’evasione si potranno poi recuperare altri miliardi di euro.

Ma quali sono le caratteristiche di un paradiso fiscale? E l’Olanda lo è davvero? Si tratta di concetti estremamente complicati e può essere utile fare un po’ di chiarezza. Andiamo con ordine.

Per paradiso fiscale si intende un Paese che offre un trattamento fiscale privilegiato al fine di attirare capitali esteri. Ciò avviene tramite l’abbassamento delle aliquote e l’adozione di politiche fiscali aggressive. Da qui la definizione di dumping: la vendita all’estero di beni o servizi ad un prezzo inferiore rispetto a quello sul mercato di origine per conquistare un nuovo mercato.

L’Unione Europea non ha ancora adottato una politica fiscale comune, dunque oggi coesistono 27 sistemi differenti spesso in concorrenza fra loro.

Stando all’elenco dei paradisi fiscali pubblicato nella Gazzetta Ufficiale Europea aggiornato a febbraio 2020, l’Olanda non rientra nella black list dei Paesi “Non Cooperativi”, che tuttavia è in continuo aggiornamento. Piuttosto, è definita dal Parlamento Europeo e dalla Commissione Europea “aggressiva”, come Belgio, Irlanda, Malta…

Secondo lo studio di “Liberi, oltre le illusioni” il vero problema non è tanto l’aliquota “ordinaria” quanto quella effettiva, cioè la quota concreta che si paga sul reddito imponibile al netto di scaglioni e altre agevolazioni. E a tal proposito la normativa fiscale che riguarda le società in Olanda, non a caso definita “il paradiso delle holding”, è molto interessante.

Basandosi sui dati tratti dal sito www.fiscoolanda.eu, lo studio mostra come le tasse nei Paesi Bassi non siano minori di quelle italiane (Tab. 1): l’imposta base per le società è del 20%. Oltre i 200.000 euro di utili sale al 25%. In Italia rimane al 24%, alla quale va aggiunta l’IRAP (che ha base del 3,9% e poi aumenta in base alle aliquote regionali), che l’Olanda non ha. La principale differenza tra la tassazione delle società olandesi e italiane riguarda i profitti da partecipazioni e da vendita di partecipazioni. Il vantaggio olandese è che su tali profitti non si applicano imposte, nonostante che ci sia un’IVA simile a quella italiana: in particolare, l’Olanda compensa gli utili dell’anno precedente con le perdite dell’esercizio successivo.

Tab.1 Fonte: Liberi, oltre le illusioni. 2020.

Dunque perché le aziende si spostano nei Paesi Bassi? Per le società il fisco non costituisce l’unico elemento da valutare. Infatti, tra gli altri, anche l’efficienza dell’ambiente di lavoro e la possibilità offerte dal mercato rappresentano fattori di assoluto rilievo che non vedono l’Italia sempre performante.

Considerando dati microeconomici, in base ai rapporti del “World Economic Forum” e della “World Bank” (Tab. 2), la durata media dei processi nei tribunali olandesi è di 514 giorni, contro i 1.250 giorni di quelli che si svolgono in Italia. Per avviare un’attività nei Paesi Bassi servono mediamente quattro giorni, mentre in Italia il periodo varia da un mese a un anno. Operando un confronto tra 140 Stati in merito alla competitività economica complessiva, l’Olanda si assesta al quarto posto e l’Italia al trentunesimo. La situazione peggiora quando si parla di corruzione, perché l’Italia si piazza sessantanovesima su 180, contro l’ottima ottava posizione dell’Olanda. Anche la durata della procedure concorsuali marca la differenza tra i due Paesi: un anno in Olanda e 5,3 in Italia. Infine, anche il sistema bancario olandese è, per i cittadini, più vantaggioso di quello italiano perché sui depositi viene pagato un tasso di interesse dello 0,9%, mentre da noi è negativo per l’1,08%.

Tab.2 Fonte: Liberi, oltre le illusioni. 2020.

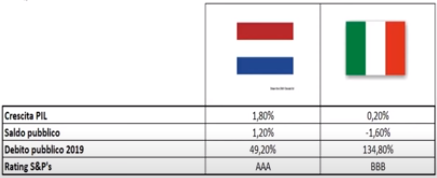

I dati macroeconomici sul business environment (Tab. 3) mostrano poi che l’Italia è un Paese in recessione da circa vent’anni e che la crescita del Pil è di 0,20%, mentre in Olanda dell’1,80%. Allo stesso modo, il saldo pubblico olandese è 1,20%, mentre noi abbiamo ancora un indebitamento dell’1,60%. Ancora, è allarmante il dato sul debito pubblico: in Olanda è inferiore al 50% mentre in Italia, a fine 2019, era di circa il 135%.

Tab.3 Fonte: Liberi, oltre le illusioni. 2020.

Stando a questi dati, se il benchmark del “paradiso fiscale” è il trattamento fiscale privilegiato per le società, l’Olanda non sembrerebbe rientrare nella definizione.

Tuttavia, bisogna evidenziare che i Paesi Bassi, come molti altri Stati europei, ospitano un enorme numero di “investimenti fantasma”, ovvero i flussi di denaro che passano attraverso filiali create ad hoc. A tal proposito l’UE è intervenuta, pur restando la politica fiscale materia di competenza nazionale. La Commissione multa la concorrenza sleale delle multinazionali e condanna il “tax ruling” (accordo che chiarisce in anticipo il trattamento di questioni fiscali internazionali), come nel caso di quello concesso dai Paesi Bassi a Starbucks nel 2007. Il Parlamento, inoltre, aveva proposto una linea per garantire una tassazione più equa ed efficace e per affrontare i crimini finanziari. Tra le proposte c’era la creazione di una polizia finanziaria europea e di un’autorità europea di antiriciclaggio. Purtroppo è mancata la volontà politica degli Stati membri di collaborare per combattere l’elusione e l’evasione fiscale.

Un’altra proposte avanzata per arginare il problema è l’adozione di una disciplina fiscale comune europea, una sua armonizzazione, ma, a questo proposito, uno dei requisiti dovrebbe essere la convergenza economica altrimenti sarebbe difficile pensare ad una tassazione uguale per tutti.

Il tema è evidentemente molto complesso, ma fino a che non verrà trovata una soluzione rimane legale lo spostamento di un’attività all’interno del mercato unico europeo, nonostante i possibili danni a Stati come l’Italia.

Sara Boscarol